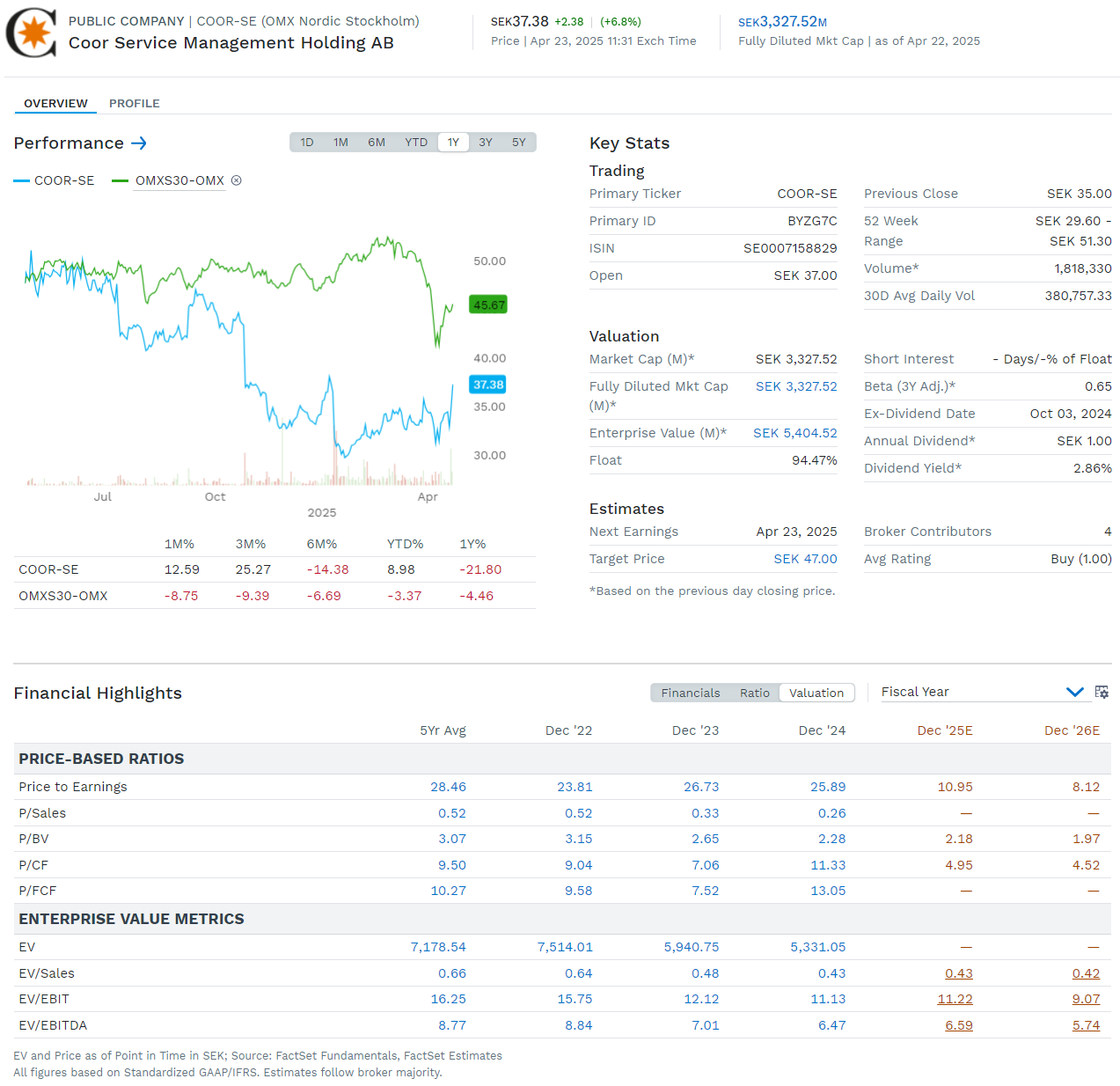

Coor: Starkare marginaler och kassaflöde i fokus – aktien stiger på rapporten

Coor (i Modellportfölj Opportunity) levererar en något blandad Q1-rapport där intäkterna kom in marginellt under förväntan (SEK 3,05 mdkr vs est. 3,09), medan EBITA och kassaflöde överraskar positivt. Justerad EBITA uppgick till SEK 144 m (vs est. 104 m), drivet av förbättrad operationell effektivitet och kostnadsbesparingar från den pågående omorganisationen. Rörelseresultatet slog också förväntningarna med SEK 110 m mot väntade 90 m. Däremot missade EPS förväntningarna (SEK 0,50 vs est. 0,96), vilket delvis kan förklaras av engångskostnader.

Nya vd:n Ola Klingenborg – på posten sedan sju veckor – pekar på starka kundrelationer, ett attraktivt erbjudande och god efterfrågan i marknaden. Trots negativ organisk tillväxt (-1,8 %) lyfter han bland annat påskrivna kontrakt med Equinor och Copenhagen Towers som stabiliserande faktorer. Kassaflödet förbättrades kraftigt efter ett minskat rörelsekapital, och cash conversion nådde 81 % (vs 57 % föregående kvartal). Den nya organisationen har mottagits väl och väntas ge full effekt under första halvåret.

Ledningen betonar fortsatt fokus på marginalförbättring snarare än tillväxt på kort sikt, och håller fast vid det långsiktiga EBITA-marginalmålet om 5,5 %. Samtidigt visar EPS-konsensus en tydlig nedjustering för 2025 och 2026, vilket tyder på kvarvarande utmaningar. Att aktien stiger antyder att marknaden belönar förbättrade fundamenta och tydliga effektiviseringsåtgärder.

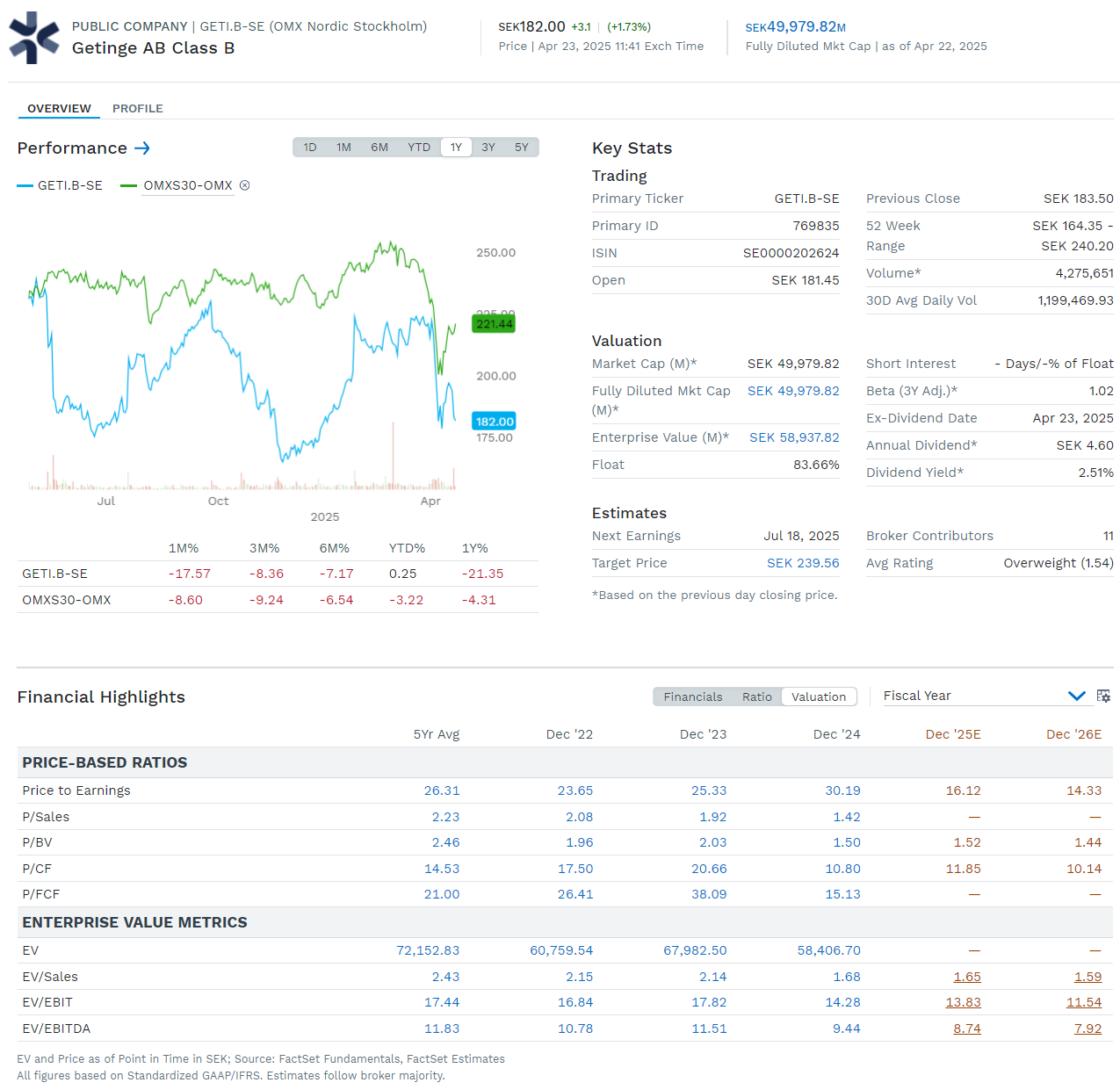

Getinge: Stark prestation i kärnaffären döljer svag orderingång – aktien ned trots förbättrade marginaler

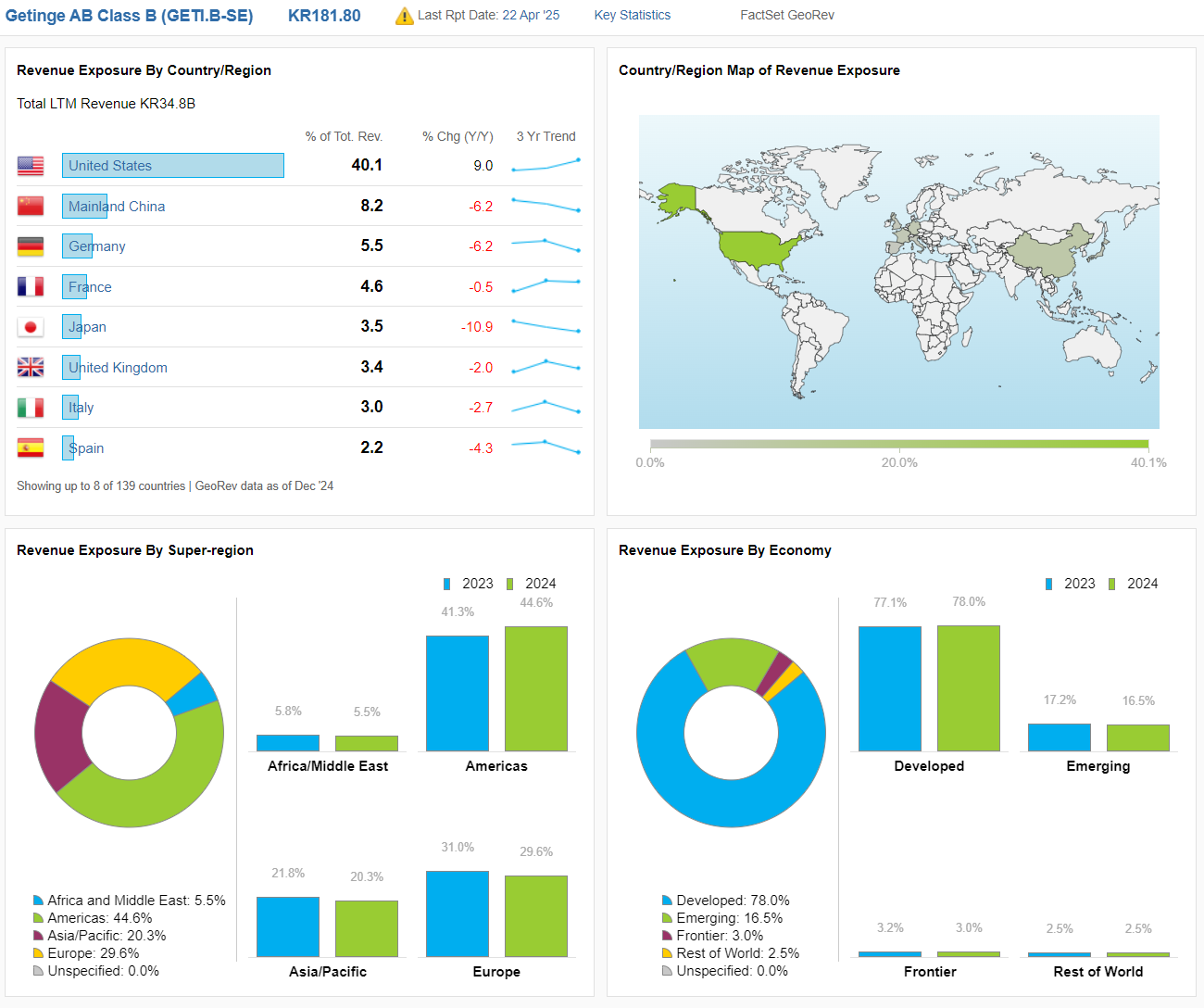

Getinges (i Modellportfölj Opportunity) Q1-rapport möttes med besvikelse trots förbättrad försäljning och lönsamhet. Aktien föll ~6 % efter att orderingången, en nyckelindikator för framtida tillväxt, endast ökade med 2,9 % organiskt – klart under konsensus (5 %) och en tydlig avmattning jämfört med Q4 (7,4 %). Nettoomsättningen växte däremot med 10,7 % (organiskt +6,2 %) och rörelsemarginalen förbättrades till 12,1 % (11,1 %), drivet av stark utveckling i det högmarginalpräglade affärsområdet Acute Care Therapies (ACT), där respiratorer och ECLS-produkter ingår. ACT levererade en orderingångstillväxt om 8 %, försäljning +20 % och ett EBITA-resultat som överträffade förväntningarna med 11 % – ett tydligt styrketecken.

Motvinden kom främst från Life Science, där både försäljning och marginal föll kort mot konsensus, påverkat av svag bioprocessmarknad och pausad forskningsfinansiering i USA. Marginalpress från valutaeffekter (-1,1 ppt) samt ökade lager bidrog till svagt fritt kassaflöde (SEK 0,2 mdkr). Getinges globala fotavtryck minskar sårbarheten, men tullar på medicinteknik i USA påverkar nu kostnadssidan. 60 % av bolagets USA-försäljning tillverkas dock på plats, vilket mildrar effekten.

Trots besvikelser på aggregerad nivå står Getinge fast vid sin helårsprognos (org. tillväxt 2–5 %) och guidar långsiktigt mot en EBITA-marginal på 16–19 % till 2028. Den starka utvecklingen i kärnaffären ACT kan på sikt återställa förtroendet – förutsatt att Life Science stabiliseras och tullpåverkan kan hanteras.

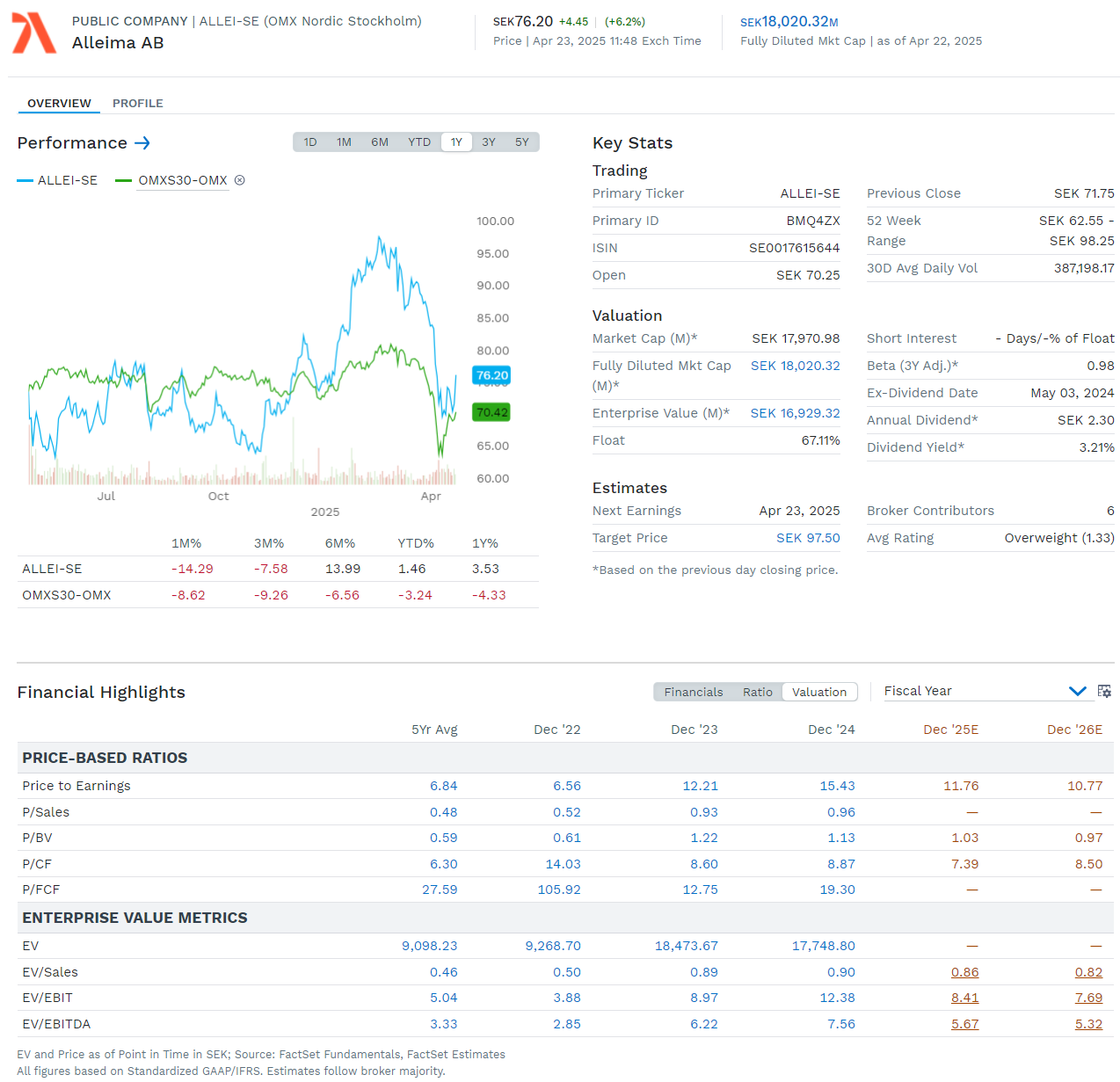

Alleima: Stark lönsamhet trots avmattad orderingång – aktien studsar efter rapportlyft

Efter en längre tids kursnedgång från toppen i februari, fick Alleima-aktien (i Modellportfölj Opportunity) nytt liv på sin Q1-rapport där både försäljning, vinst och marginaler överträffade marknadens förväntningar. Justerat resultat per aktie landade på SEK 1,65 (vs est. 1,48), intäkterna ökade till SEK 5,15 mdkr (vs est. 4,86) och EBIT slog konsensus med 5 %. Trots det starka kvartalet noteras att orderingången på rullande 12 månader minskade med 2 %, vilket speglar en viss underliggande efterfrågeavmattning – särskilt sett till föregående års rekordnivåer.

Bolaget guidar för fortsatt stabilitet i Q2, med ett orderläge som beskrivs som gott inom flera nyckelsegment. Produktmixen väntas likna Q1, men valutamotvindar kan dämpa resultatet något. Det antyder att bolaget nu går in i en mer normaliserad fas, där marginaldisciplin och stark leveransprecision får större betydelse än volymtillväxt.

Marknaden belönade rapporten med ett kurslyft, men frågan framåt blir om Alleima kan fortsätta försvara sina marginaler i ett läge där efterfrågan planar ut och valuta påverkar negativt. Med ett bevisat kostnadsfokus, god visibilitet i leveranser och en stabil orderbok har bolaget dock skapat en solid plattform även för kommande kvartal.

Uppdatering på Modellportföljer

Hittills i år är nu våra Modellportföljer +1,6% för Quality och +0,35% för Opportunity. Det kan jämföras med OMXS30 som är -3,3% hittills i år.

Modellportfölj Quality

Modellportfölj Opportunity